Marktstimmung: "Ein Quantum Angst"

Viele hiesige Anleger setzen aktiv auf fallende Preise, was dem Markt nach Ansicht von Joachim Goldberg in Kombination mit internationalen Fonds gut tun könnte.

Zusammenfassung

Während großes internationales Kapital weiterhin auf Aktien setzt, ziehen sich die lokalen Anleger zurück oder setzen auf fallende Kurse. 15 Prozent der professionellen Anleger haben Leerverkäufe getätigt, 7 Prozent der Privatanleger. Von diesen hat die Hälfte auch Aktien verkauft, der Rest war vorher nicht am Markt. Das zeigt Joachim Goldberg, dass die DAX-Verluste hausgemacht sind.

Für den Verhaltensökonomen ist die Lage günstig für weitere Kursgewinne. Erste Gewinnmitnahmen der Bären erwartet er jedoch erst bei 15.450/15.500 Punkten. Auf der anderen Seite zeigt die Cash-Position der internationalen Anleger genügend "Pulver" für Kursgewinne.

19. Januar 2022. FRANKFURT (Börse Frankfurt). Dass der DAX seit unserer vergangenen Stimmungserhebung 1,4 Prozent an Wert verloren hat, dürfte kaum der Tatsache zuzuschreiben sein, dass die Rendite zehnjähriger Bundesanleihen heute zum ersten Mal seit Mai 2019 wieder über die Marke von 0 Prozent steigt. Zumal der Ursprung dieser Entwicklung wohl in der zuletzt stark gestiegenen Rendite vergleichbarer US-Staatsanleihen zu finden ist. Und dass internationale Fondsmanager das größte Risiko für die Finanzmärkte in zu starken Leitzinserhöhungen der US-Notenbank sehen, bestätigt einmal mehr die dazu gestern publizierte Umfrage der Bank of America (BofA). Daraus geht außerdem hervor, dass die Corona-Pandemie als Risikofaktor für die Märkte kaum mehr wahrgenommen wird. Im Gegenteil. Die Hoffnung der Akteure auf ein baldiges Ende der Pandemie scheint sogar Zins- und Inflationsängste zu überwiegen. Denn Aktien stellten in der Umfrage vom 7. bis 13. Januar global gesehen einmal mehr diejenige Anlageklasse dar, in der die Fondsmanager (das trifft auf netto 55 Prozent der Befragten zu) am stärksten übergewichtet waren.

… vor allem hierzulande

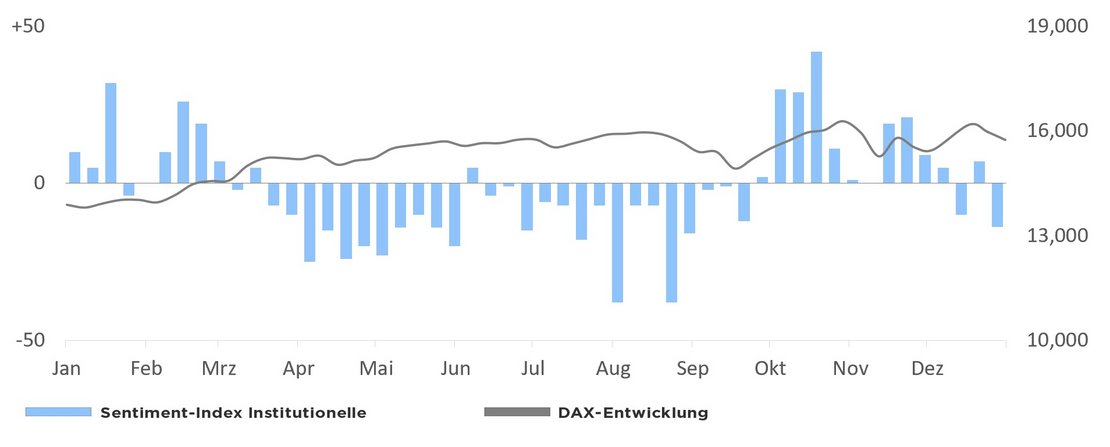

Diese positive Einstellung scheinen allerdings die von uns befragten hiesigen Investoren mit mittelfristigem Handelshorizont nicht teilen zu können. Denn unser Börse Frankfurt Sentiment-Index ist gegenüber der Vorwoche um 21 Punkte auf einen Stand von -14 gefallen. Ein Stimmungswechsel, der insofern bemerkenswert ist, als sich 6 Prozent aller Befragten direkt von der Bullen- auf die Bärenseite begeben haben, obwohl sich der DAX seit unserer vergangenen Umfrage in der Spitze gerade einmal um 110 Punkte befestigt und seither zeitweise 2,9 Prozent an Wert verloren hatte. Ein Indiz dafür, dass die eine oder andere bullishe Position möglicherweise unfreiwillig aufgegeben wurde. Indes: Der größere Teil des fast 50-prozentigen Zuwachses im Bärenlager geht auf das Konto vormals neutral eingestellter Investoren.

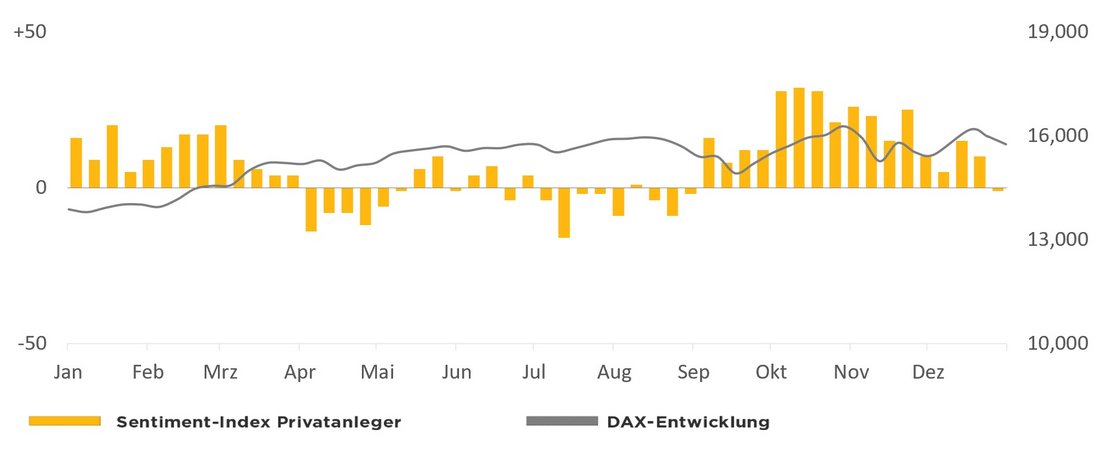

Aber auch bei den Privatanlegern hat sich die positive Stimmung vom Jahresbeginn mittlerweile vollständig verflüchtigt: Der Börse Frankfurt Sentiment-Index fällt in diesem Panel um 11 Punkte auf einen neuen Stand von -1. Der Zuwachs bei den Pessimisten setzt sich unter dem Strich fast zu gleichen Teilen aus ehemaligen Bullen und vormals neutral eingestellten Akteuren zusammen.

Vorwiegend hausgemacht

Die heutige Erhebung zeigt zweierlei. Zum einen ist die Kluft zwischen institutionellen und privaten Investoren wieder gewachsen, wobei letztere nicht so heftig wie ihre Pendants reagiert haben. Andererseits wird deutlich, dass die jüngste DAX-Entwicklung hausgemacht und wahrscheinlich nicht auf Kapitalabflüsse internationaler Investoren zurückzuführen ist. Dafür spricht auch, dass internationale Fondsmanager zumindest bis vor kurzem Aktien der Eurozone treu geblieben sind. Denn nach vorgenannter BofA-Umfrage gaben per Saldo 35 Prozent (Dezember: 31 Prozent) von ihnen an, hier übergewichtet zu sein.

Unter dem Strich sind dies also gar nicht so schlechte Nachrichten für den DAX, da zumindest die heimischen Investoren im Falle erneuter Kursrückgänge durch Rückkäufe eine Stütze für das Börsenbarometer darstellen dürften. Allerdings würden die neuen Pessimisten von heute nur gegen eine erhöhte Risikoprämie aktiv werden, was sich in einem möglicherweise auf 15.450/15.500 gesunkenen ersten Nachfrageniveau widerspiegelt. Auf der anderen Seite ist die Kassenquote der internationalen Investoren mit 5,0 Prozent immer noch relativ hoch, so dass alleine aus dieser Sicht noch genügend „Pulver“ für weitere Aktienanlagen vorhanden wäre.

19. Januar 2022, © Goldberg & Goldberg für boerse-frankfurt.de

Video-Kommentar von Joachim Goldberg

YouTube-Videos aktivieren

Bitte aktivieren Sie für die Anzeige von Youtube-Videos benötigte funktionale Cookies. Darunter fallen auch Cookies, mit denen Sie eingeloggt bleiben und das Chattool Userlike. Sie können die Zustimmung jederzeit in den Cookie-Einstellungen widerrufen.

► Funktionale Cookies aktivieren

Sentiment-Analyse jetzt auch als Podcast

Sie können sich die Sentiment-Analyse direkt über diese Seite anhören oder herunterladen. Es gibt sie natürlich auch auf den üblichen Podcast-Plattformen Spotify, iTunes, Podcaster, Amazon, Google, auf denen Sie ihn abonnieren können.

Sentiment-Index institutioneller Anleger

| Bullish | Bearish | Neutral | |

| Total | 32% | 46% | 22% |

ggü. letzter Erhebung | -6% | +15% | -9% |

DAX (Veränderung zu vergangener Erhebung): 15.750 (-230 Pkt.)

Börse Frankfurt Sentiment-Index Institutionelle Anleger: -14 Punkte (Stand vergangene Erhebung: +7 Punkte)

Sentiment-Index privater Anleger

| Bullish | Bearish | Neutral | |

| Total | 39% | 40% | 21% |

ggü. letzter Erhebung | -4% | +7% | -3% |

DAX (Veränderung zu vergangener Erhebung): 15.750 (-230 Pkt.)

Börse Frankfurt Sentiment-Index Private Anleger: -1 Punkte (Stand vergangene Erhebung: +10 Punkte)

Über den Börse Frankfurt Sentiment-Index

Der Börse Frankfurt Sentiment-Index bewegt sich zwischen -100 (totaler Pessimismus) und +100 (totaler Optimismus), der Übergang von positive in negative Werte markiert die neutrale Linie.

Weitere Artikel dieses Kolumnisten

| Uhrzeit | Titel |

|---|